北京7月3日讯 深圳证券交易所上市审核委员会2023年第49次审议会议于6月30日召开,审议结果显示,金现代信息产业股份有限公司向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题

无

需进一步落实事项

无

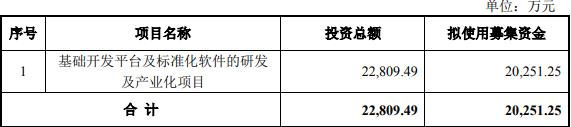

公司于2023年6月12日发布《向不特定对象发行可转换公司债券募集说明书》,本次发行募集资金总额不超过20,251.25万元,扣除发行费用后,募集资金净额拟投资于基础开发平台及标准化软件的研发及产业化项目。

本次发行的可转换公司债券的具体发行方式由公司股东大会授权董事会与保荐机构确定。本次可转换公司债券的发行对象为持有中国证券登记结算有限责任公司深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等。

本次发行证券的种类为可转换为公司A股股票的可转换公司债券。本次可转换公司债券及未来转换的公司股票将在深圳证券交易所上市。本次发行的可转换公司债券每张面值100元,按面值发行。本次发行的可转换公司债券期限为发行之日起六年。

本次发行的可转换公司债券的初始转股价格不低于募集说明书公告日前二十个交易日公司股票交易均价和前一个交易日公司股票交易均价,且不低于最近一期经审计的每股净资产和股票面值。具体初始转股价格提请公司股东大会授权公司董事会在发行前根据市场和公司具体情况与保荐机构协商确定。前二十个交易日公司股票交易均价=前二十个交易日公司股票交易总额/该二十个交易日公司股票交易总量;前一交易日公司股票交易均价=前一交易日公司股票交易总额/该日公司股票交易总量。

公司聘请中证鹏元资信评估股份有限公司为本次发行的可转债进行了信用评级,根据中证鹏元资信评估股份有限公司出具的《金现代信息产业股份有限公司2023年向不特定对象发行可转换公司债券信用评级报告》,公司主体信用等级为A+,评级展望为稳定,本次债券的信用等级为A+。

本次向不特定对象发行可转换公司债券的保荐机构为中泰证券股份有限公司,保荐代表人为王静、陈胜可。

金现代于2020年5月6日在深交所创业板上市,公开发行股票8,602.50万股,占发行后总股本的20%,发行价格为4.40元,保荐人为光大证券股份有限公司,保荐代表人为孙丕湖、任永刚。

金现代上市募集资金总额为37,851.00万元,扣除发行费用后,募集资金净额为33,272.82万元。2020年4月17日公司披露的招股书显示,公司拟募集资金33,272.82万元,分别用于配电网运营服务管理系统项目、发电企业运行规范化管理系统项目、基于大数据的轨道交通基础设施综合检测与智能分析平台项目、研发中心建设项目、营销网络扩建项目。

金现代上市发行费用为4,578.18万元,光大证券股份有限公司获得承销及保荐费用3213.76万元。

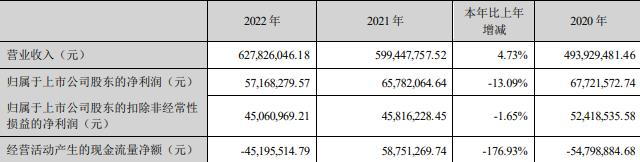

金现代2022年营业收入为6.28亿元,同比增长4.73%;归属于上市公司股东的净利润为5716.83万元,同比减少13.09%;归属于上市公司股东的扣除非经常性损益的净利润为4506.10万元,同比减少1.65%;经营活动产生的现金流量净额为-4519.55万元,同比减少176.93%。

金现代2023年一季度营业收入为6022.86万元,同比增长1.86%;归属于上市公司股东的净利润为-1916.30万元,同比增长3.57%;归属于上市公司股东的扣除非经常性损益的净利润为-2117.01万元,同比增长12.95%;经营活动产生的现金流量净额为-8288.32万元,同比增长9.08%。

未经允许不得转载:探秘猎奇网 » 金现代不超2.03亿可转债获深交所通过 中泰证券建功

探秘猎奇网

探秘猎奇网 上半年四成股基上涨 广发嘉实招商等产品涨超40%

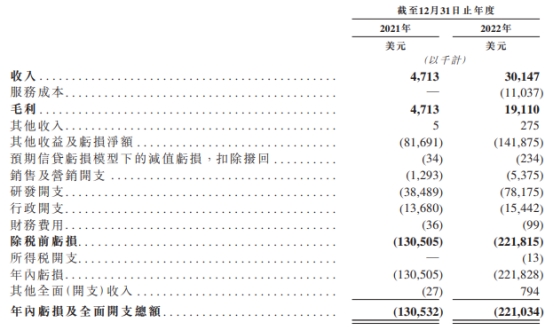

上半年四成股基上涨 广发嘉实招商等产品涨超40% 英矽智能近2年经调整亏损共1.1亿美元 亏损扩大

英矽智能近2年经调整亏损共1.1亿美元 亏损扩大 人类想要成为高级文明(人类想要成为高级文明)

人类想要成为高级文明(人类想要成为高级文明) 2022哪日是社日(2022哪日是清明)

2022哪日是社日(2022哪日是清明) 太阳系的镜像星系(太阳系的星系形状)

太阳系的镜像星系(太阳系的星系形状) 痛风要吃什么东西最好了(痛风哪些东西不能吃)

痛风要吃什么东西最好了(痛风哪些东西不能吃) 孕中期可以喝姜汁红糖水吗(孕妇中期可以喝姜汁红糖水吗?)

孕中期可以喝姜汁红糖水吗(孕妇中期可以喝姜汁红糖水吗?) 香蕉皮十大功效(香蕉皮十大功效)

香蕉皮十大功效(香蕉皮十大功效)