北京7月14日讯昨日,深圳证券交易所上市审核委员会2023年第52次审议会议召开,审议结果显示,协鑫能源科技股份有限公司向不特定对象发行可转债符合发行条件、上市条件和信息披露要求。

上市委会议现场问询的主要问题

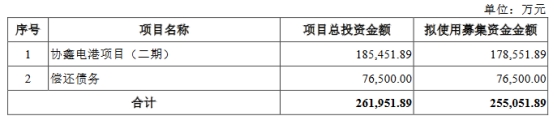

募投项目问题。根据发行人申报材料,发行人本次拟使用募集资金17.85亿元用于新建约88个重卡车换电站和27个轻商车换电站,合计115个换电站。2022年2月,发行人通过定向增发方式募集资金用于新建重卡车和乘用车换电站,2022年5月、8月两次对换电站建设数量进行变更,其中重卡车换电站由计划建设185个减少至47个。

请发行人:结合行业状况、下游需求、发行人前次募投项目重卡车换电站数量多次变更且尚未投产情况,说明发行人本次募投项目建设重卡车换电站的必要性,以及募集资金规模的合理性,是否存在过度融资情形。同时,请保荐人发表明确意见。

需进一步落实事项

请发行人:结合行业状况、下游需求、发行人前次募投项目重卡车换电站数量多次变更且尚未投产情况,补充说明发行人本次募投项目建设重卡车换电站的必要性,以及募集资金规模的合理性。同时,请保荐人发表明确意见。

协鑫能科于2023年7月1日披露向不特定对象发行可转换公司债券募集说明书。公司本次发行的可转换公司债券募集资金总额不超过人民币255,051.89万元,扣除发行费用后,募集资金净额将用于协鑫电港项目、偿还债务。

协鑫能科本次发行证券的种类为可转换为公司A股股票的可转换公司债券。本次发行的可转债及未来转换的A股股票将在深交所上市。

本次发行的可转换公司债券每张面值为人民币100元,按面值发行,存续期限为自发行之日起6年。

本次发行的可转换公司债券票面利率的确定方式及每一计息年度的最终利率水平提请公司股东大会授权董事会及董事会授权人士在发行前根据国家政策、市场状况和公司具体情况与保荐机构及主承销商协商确定。

本次发行的可转换公司债券采用每年付息一次的付息方式,到期归还未转股的可转换公司债券本金和最后一年利息。

本次发行的可转换公司债券转股期自本次发行结束之日起六个月后的第一个交易日起至可转换公司债券到期日止。可转债持有人对转股或者不转股有选择权,并于转股的次日成为公司股东。

本次发行的可转债的具体发行方式由股东大会授权董事会与保荐机构及主承销商在发行前协商确定。

本次可转债的发行对象为持有中国证券登记结算有限责任公司深圳分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等。

公司本次发行可转换公司债券方案的有效期为公司股东大会审议通过本次发行方案之日起十二个月。

本次可转换公司债券经中诚信评级,根据中诚信出具的《协鑫能源科技股份有限公司公开发行可转换公司债券信用评级报告》,发行人主体信用评级为AA+,评级展望为稳定,本次可转换公司债券信用评级为AA+。

协鑫能科本次发行可转债的保荐机构、主承销商、受托管理人为中国国际金融股份有限公司,保荐代表人为冯进军、卞韧,联席主承销商为华泰联合证券有限责任公司。

协鑫能科表示,公司是中国绿色能源领域的重要企业之一,一直以来积极践行国家“双碳”战略。公司通过本次发行的“协鑫电港项目项目”建设可以响应国家“双碳”目标,助力中国绿色物流体系建设,并推动公司抓住市场机遇,在新能源商用车换电领域奠定优势竞争地位,助力公司实现第二增长曲线。此外,通过使用本次募集资金偿还债务,公司将有效提高长短期偿债能力,优化融资结构,降低财务风险。

未经允许不得转载:探秘猎奇网 » 协鑫能科不超25.5亿可转债获深交所通过 中金公司建功

探秘猎奇网

探秘猎奇网 45岁的女性腰疼挂什么科(女性腰疼挂什么科)

45岁的女性腰疼挂什么科(女性腰疼挂什么科) 过期藏红花能干什么(过期藏红花泡脚的好处)

过期藏红花能干什么(过期藏红花泡脚的好处) 人类为什么不登太阳(人类为什么不登陆其他星球)

人类为什么不登太阳(人类为什么不登陆其他星球) 风干腊肉吃前怎么处理(风干做的腊肉对身体有何影响)

风干腊肉吃前怎么处理(风干做的腊肉对身体有何影响) 彭蠡是哪个湖泊的古称(彭蠡之滨是不是典故)

彭蠡是哪个湖泊的古称(彭蠡之滨是不是典故) 炒人造肉的做法大全(炒人造肉的做法大全)

炒人造肉的做法大全(炒人造肉的做法大全) 关于端午的诗句古诗简单的(有关端午的诗句古诗大全)

关于端午的诗句古诗简单的(有关端午的诗句古诗大全) 24小时内哪个时间体温最高(24小时体温是怎样变化的)

24小时内哪个时间体温最高(24小时体温是怎样变化的)