北京6月30日讯艾迪康控股有限公司今日在港交所上市,盘中股价破发,最低报12.020港元。截至收盘,艾迪康控股报13.800港元,上涨12.013%,港股市值99.84亿港元。

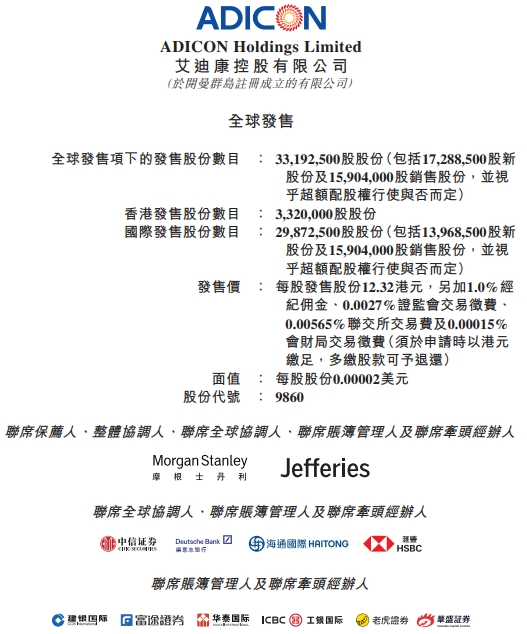

发售价及配发结果公告显示,艾迪康控股发售价为每股12.32港元。按发售价每股发售股份12.32港元计算,经扣除公司就全球发售应付的包销佣金及其他估计开支,公司将收取的全球发售所得款项净额估计约为83.9百万港元。

倘超额配股权获悉数行使,公司将就因超额配股权获行使而将予配发及发行的4,978,500股额外发售股份收取额外所得款项净额约58.8百万港元。

艾迪康控股全球发售项下的发售股份数目为33,192,500股。其中香港发售股份数目为3,320,000股,国际发售股份数目为29,872,500股。

艾迪康控股的联席保荐人、整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人是摩根士丹利和Jefferies,联席全球协调人、联席账簿管理人及联席牵头经办人系中信证券、德意志银行、海通国际、汇丰,联席账簿管理人及联席牵头经办人是建银国际、富途证券、华泰国际、工银国际、老虎证券、华盛证券。

根据弗若斯特沙利文的资料,按往绩记录期间总收益计,艾迪康控股为中国三大独立医学实验室服务提供商之一。

凯雷、CAPV,L.L.C.、CarlyleAsiaPartnersV,L.P.、CAPVCo-Investment,L.P.、CAPVGeneralPartner,L.P.及PearlGroupLimited为公司的控股股东。

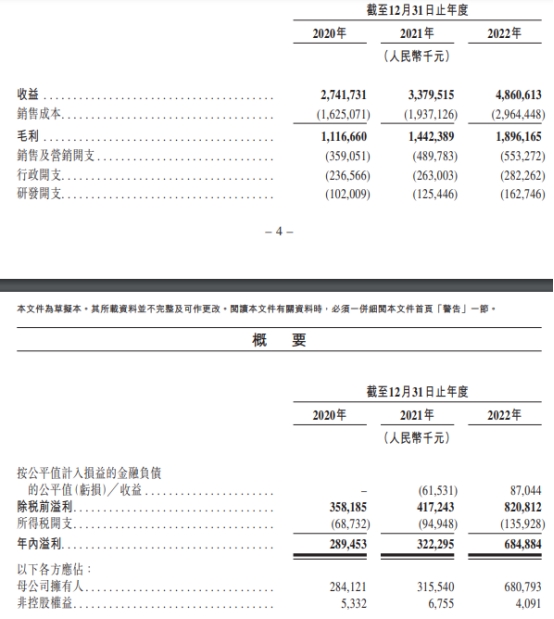

2020年至2022年,艾迪康控股收益分别为27.42亿元、33.80亿元、48.61亿元,年内溢利分别为2.89亿元、3.22亿元、6.85亿元。

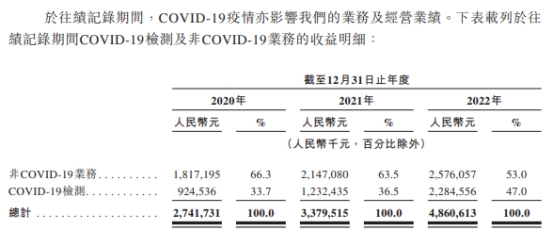

2020年至2022年,艾迪康控股来自COVID-19检测的收益分别为9.25亿元、12.32亿元、22.85亿元,占公司收益比例分别为33.7%、36.5%、47.0%。

据艾迪康控股招股书,2021年6月23日,公司宣派6990万美元的股息;2022年5月18日,公司宣派特别股息人民币8.65亿元,占截至2022年3月31日保留盈利的100%。所有已宣派股息已于2022年底前完成派付。

据长江商报统计,在准备上市的这两年间,艾迪康大举派息分红,具体来看,2021年6月派息6990万美元,2022年5月派息8.65亿元,累计派息13.5亿元。

未经允许不得转载:探秘猎奇网 » 艾迪康港股募0.8亿港元首日涨12% 两年分红13.5亿元

探秘猎奇网

探秘猎奇网 辣椒炒肉怎么炒才嫩才好吃(辣椒炒肉怎么炒才嫩才好吃)

辣椒炒肉怎么炒才嫩才好吃(辣椒炒肉怎么炒才嫩才好吃) 瘦身食品专卖加盟(瘦身产品加盟店)

瘦身食品专卖加盟(瘦身产品加盟店) 铖昌科技涨10% 机构净买入7135万元

铖昌科技涨10% 机构净买入7135万元 吃完鸭肉不能吃什么(孕妇不能吃鸭肉吗)

吃完鸭肉不能吃什么(孕妇不能吃鸭肉吗) 平邮和快递的区别有哪些(邮政平邮和邮政快递的区别)

平邮和快递的区别有哪些(邮政平邮和邮政快递的区别) 美国学者解密海龟长寿秘诀(给秦皇汉武直播长寿秘诀)

美国学者解密海龟长寿秘诀(给秦皇汉武直播长寿秘诀) 霍金为什么被誉为宇宙之王(霍金死亡过程30秒视频)

霍金为什么被誉为宇宙之王(霍金死亡过程30秒视频) 猕猴桃吃了对人有什么好处啊(孕妇吃猕猴桃对胎儿有什么好处)

猕猴桃吃了对人有什么好处啊(孕妇吃猕猴桃对胎儿有什么好处)