北京7月5日讯宜宾市商业银行股份有限公司于2023年6月30日向港交所递交上市申请,联席保荐人为建银国际和工银国际。

招股书显示,宜宾商行是一家总部位于中国四川省宜宾市的股份制城市商业银行,于2006年12月27日注册成立。宜宾商行的前身为2000年成立的宜宾市城市信用社。经中国银监会四川监管局批准,宜宾商行由宜宾市城市信用社的股东共同发起设立。宜宾商行成立时的注册资本为人民币106,879,775元。宜宾商行的主要业务包括公司银行、零售银行及金融市场业务。

截至最后实际可行日期,四川省宜宾五粮液集团有限公司、宜宾市财政局、宜宾市翠屏区财政局及宜宾市南溪区财政局分别直接持有约19.99%、19.987%、19.98%及16.94%的股份。

2020年、2021年、2022年,宜宾商行的经营收入分别为13.74亿元、16.21亿元、18.67亿元;净利润分别为3.15亿元、3.28亿元、4.33亿元。

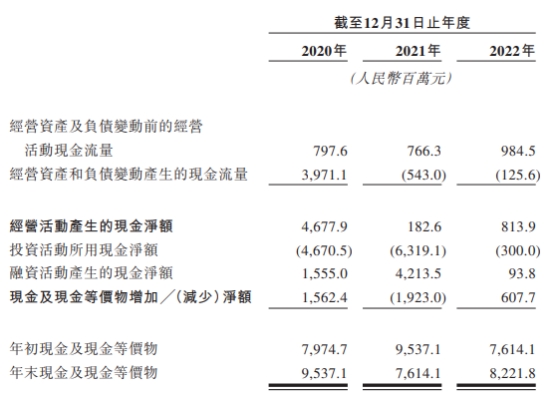

2020年、2021年及2022年,宜宾商行经营活动产生的现金净额分别为46.78亿元、1.83亿元、8.14亿元。

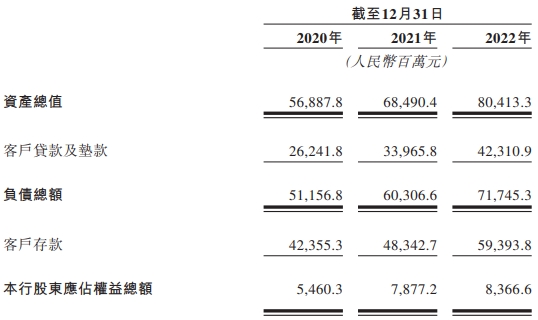

2020年末、2021年末、2022年末,宜宾商行的资产总值分别为568.88亿元、684.90亿元、804.13亿元,客户贷款及垫款分别为262.42亿元、339.66亿元、423.11亿元;负债总额分别为511.57亿元、603.07亿元、717.45亿元,客户存款分别为423.55亿元、483.43亿元、593.94亿元。

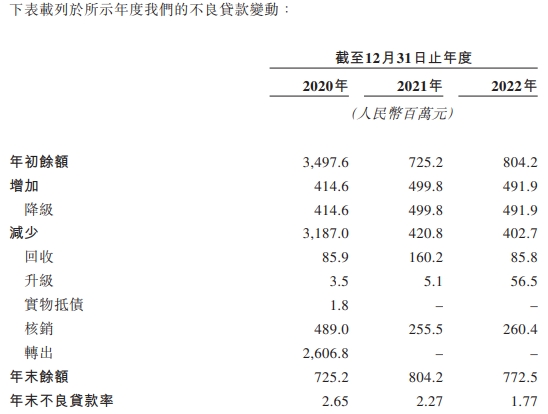

截至2020年、2021年及2022年12月31日,宜宾商行的不良贷款分别为7.25亿元、8.04亿元及7.73亿元;不良贷款率分别为2.65%、2.27%及1.77%;拨备覆盖率分别为171.21%、198.35%及213.40%。

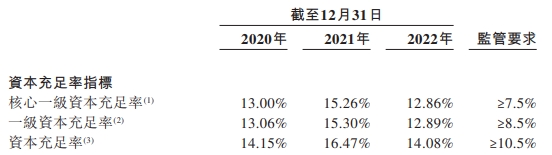

2020年末、2021年末、2022年末,宜宾商行的核心一级资本充足率分别为13.00%、15.26%、12.86%,一级资本充足率分别为13.06%、15.30%、12.89%,资本充足率分别为14.15%、16.47%、14.08%。

未经允许不得转载:探秘猎奇网 » 宜宾商行拟赴港IPO 资产不足千亿元不良率降至1.77%

探秘猎奇网

探秘猎奇网 金星属于哪类行星:类地行星(与地球同属一类)(太阳系中的类地行星包括水星、金星、地球和什么星?)

金星属于哪类行星:类地行星(与地球同属一类)(太阳系中的类地行星包括水星、金星、地球和什么星?) 世界十大灭绝动物名单(世界上十大灭绝生物)

世界十大灭绝动物名单(世界上十大灭绝生物) 养胃开胃增强食欲的汤(养胃开胃增强食欲的汤)

养胃开胃增强食欲的汤(养胃开胃增强食欲的汤) 红心火龙果与白心火龙果功效区别(红心火龙果与白心火龙果的区别)

红心火龙果与白心火龙果功效区别(红心火龙果与白心火龙果的区别) 女人用的阴道炎药男人能用吗(女人有阴道炎男人用什么药)

女人用的阴道炎药男人能用吗(女人有阴道炎男人用什么药) 能不能天天用红花泡脚(能不能天天用红花泡脚)

能不能天天用红花泡脚(能不能天天用红花泡脚) 怎么判断生蚝是否新鲜(怎样判断生蚝新不新鲜)

怎么判断生蚝是否新鲜(怎样判断生蚝新不新鲜) 艾灸过敏是什么症状(艾灸过敏是什么原因)

艾灸过敏是什么症状(艾灸过敏是什么原因)