北京7月10日讯 飞力达今日收报6.28元,跌幅0.32%。

7月8日,飞力达发布2023年度向特定对象发行A股股票预案。本次发行股票募集资金总额预计不超过29400.00万元且不超过最近一年末净资产百分之二十,扣除相关发行费用后的募集资金净额将全部用于东莞飞力达电子元器件集散中心项目、补充流动资金。

本次发行的股票为境内上市人民币普通股,每股面值为人民币1.00元。本次发行采用以简易程序向特定对象发行股票方式,在中国证监会做出予以注册决定后十个工作日内完成发行缴款。

本次发行的发行对象范围为符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者、人民币合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者,发行对象不超过35名。所有发行对象均以现金方式认购本次发行的股票。

本次发行的定价基准日为公司本次发行股票的发行期首日。发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次发行的股票数量不超过5829.33万股,不超过本次发行前公司总股本的30%,最终发行股份数量由年度股东大会授权董事会根据具体情况与本次发行的主承销商协商确定,对应募集资金金额不超过三亿元且不超过最近一年末净资产百分之二十。

本次发行的股票,自本次发行结束之日起6个月内不得转让。本次发行完成后,为兼顾新老股东的利益,本次发行前的滚存未分配利润,由公司新老股东按本次发行完成后各自持有公司股份的比例共同享有。

飞力达本次发行的股票将在深圳证券交易所创业板上市。本次发行决议的有效期为2022年度股东大会审议通过之日起,至公司2023年度股东大会召开之日止。

截至预案公告日,本次发行尚未确定具体发行对象,因而无法确定本次发行是否构成关联交易。具体发行对象与公司之间的关系将在询价结束后公告的《募集说明书》中予以披露。

截至预案公告日,飞力达董事长、联席总裁姚勤直接持有公司0.06%的股份,通过亚通汽修控制公司11.45%的股份;公司董事沈黎明直接持有公司0.06%的股份,通过飞达投资控制公司11.45%的股份;公司副董事长吴有毅通过吉立达控制公司10.87%的股份。以上三人签署了《一致行动人协议》、《一致行动人协议之补充协议》及《一致行动人协议书》,构成一致行动人,飞达投资、亚通汽修和吉立达为公司控股股东,姚勤、沈黎明和吴有毅为公司的实际控制人,三人直接和间接合计持有公司33.89%的表决权。本次发行股票募集资金总额不超过29400.00万元,即符合向特定对象发行融资总额不超过人民币3亿元且不超过最近一年末净资产20%的规定,适用简易程序。本次发行完成后,公司股本将相应增加,公司的股东结构将发生变化,公司原股东的持股比例也将相应发生变化。假设按照本次发行的股份上限5829.33万股计算,本次发行完成后,姚勤、吴有毅和沈黎明实际支配公司表决权股份12542.09万股,占公司发行后总股本的29.28%。其余持股5%以上的股东为昆山创业控股集团有限公司及其全资子公司昆山市创业投资有限公司,二者合计持有公司3675.15万股股份,占公司发行后总股本的8.58%。因此,姚勤、吴有毅和沈黎明实际支配公司股份数远高于其他股东,此外,姚勤担任公司董事长、联席总裁及法定代表人,吴有毅担任公司副董事长,沈黎明担任公司董事,以上三人主持制定公司战略,主导公司决策、人事安排,对发行人的经营方针、决策和业务运营起核心作用。因此本次发行完成后,姚勤、吴有毅和沈黎明仍为飞力达实际控制人。因此,本次发行股票不会导致公司的控制权发生变化。

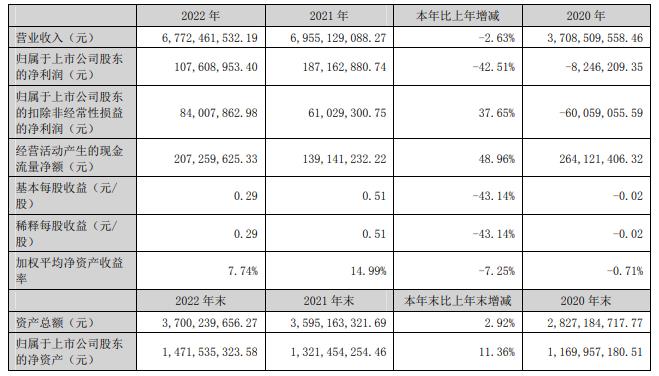

飞力达2022年年度报告显示,2022年,飞力达实现营业收入67.72亿元,同比下滑2.63%;归属于上市公司股东的净利润1.08亿元,同比下滑42.51%;归属于上市公司股东的扣除非经常性损益的净利润8400.79万元,同比增长37.65%;经营活动产生的现金流量净额2.07亿元,同比增长48.96%。

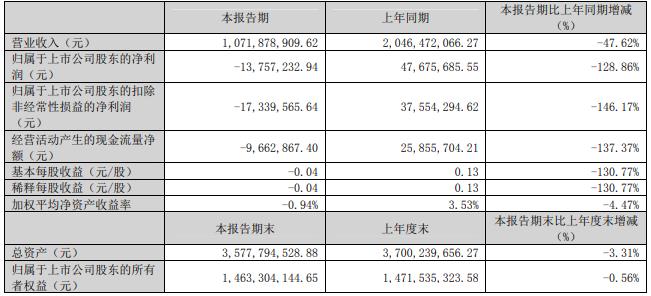

飞力达2023年第一季度报告显示,2023年一季度,飞力达实现营业收入10.72亿元,同比下滑47.62%;归属于上市公司股东的净利润-1375.72万元,同比下滑128.86%;归属于上市公司股东的扣除非经常性损益的净利润-1733.96万元,同比下滑146.17%;经营活动产生的现金流量净额-966.29万元,同比下滑137.37%。

未经允许不得转载:探秘猎奇网 » 飞力达拟定增募资不超2.94亿元 股价跌0.32%

探秘猎奇网

探秘猎奇网 风疹病毒是什么引起的呢能治好吗(风疹病毒是什么引起的呢能治好吗)

风疹病毒是什么引起的呢能治好吗(风疹病毒是什么引起的呢能治好吗) 一旦终产者出现(终产者已经不属于人类)

一旦终产者出现(终产者已经不属于人类) 草莓属不属于寒性食物(草莓是寒性食物还是热性食物)

草莓属不属于寒性食物(草莓是寒性食物还是热性食物) 智齿一定要拔吗(智齿一定要拔吗多少钱)

智齿一定要拔吗(智齿一定要拔吗多少钱) 前八后八最新款价格表(前八后二)

前八后八最新款价格表(前八后二) 晚上睡觉身体在干嘛(晚上睡觉身体发痒什么原因引起的)

晚上睡觉身体在干嘛(晚上睡觉身体发痒什么原因引起的) 十款养生茶秋季护肝去火必喝(秋季润燥养生茶)

十款养生茶秋季护肝去火必喝(秋季润燥养生茶) 红菜大全图片及价格(红菜是什么菜怎么吃)

红菜大全图片及价格(红菜是什么菜怎么吃)