北京7月10日讯今日,慧居科技股份有限公司在港交所上市,发售价为每股3.60港元。截至收盘,该股平收,报3.60港元,盘中破发,最低报3.32港元。

发售价及配发结果公告显示,慧居科技全球发售的发售股份数目为75,600,000股H股,其中香港发售股份数目为7,560,000股H股,国际发售股份数目为68,040,000股H股。

慧居科技独家保荐人、整体协调人、独家全球协调人、联席账簿管理人及联席牵头经办人为国泰君安融资有限公司,联席账簿管理人及联席牵头经办人东方证券有限公司、光银国际资本有限公司、农银国际证券有限公司、中国银河国际证券有限公司。

根据公告,慧居科技的发售价已厘定为每股发售股份3.60港元。

按发售价每股发售股份3.60港元计算,经扣除公司就全球发售应付的包销费用及佣金以及估计开支后,慧居科技将收到的全球发售净所得款项估计约为187.5百万港元。由于并无超额分配国际发售股份,超额配股权尚未亦不会获行使,预期公司不会就此收取额外所得款项。

招股书显示,慧居科技是一家主要在“三北地区”经营的跨省供热服务供应商。于往绩记录期间,公司的全部收入来自公司向“三北地区”的物业提供的服务。公司的主要业务是根据特许经营权于山西省、甘肃省、河南省及内蒙古自治区从事供热服务。

2020年、2021年、2022年,慧居科技收入分别为13.76亿元、12.91亿元、14.44亿元,净利润分别为9831.6万元、1.72亿元、1.40亿元。

慧居科技表示,公司的净利润由截至2021年12月31日止年度的约人民币171.1百万元减少约人民币30.7百万元或17.9%至截至2022年12月31日止年度的约人民币140.4百万元。有关减少主要是由于毛利及其他收入合共减少约人民币36.6百万元,其中毛利减少主要归因于朔州项目的价格补贴减少;及财务成本净额增加约人民币5.6百万元,部分被于截至2022年12月31日止年度就金融资产及合同资产所作的减值亏损拨回金额增加约人民币22.1百万元所抵销。

2020年、2021年、2022年,慧居科技经营活动所得净现金分别为4.43亿元、5.00亿元、6.18亿元,年末的现金及现金等价物分别为9182.6万元、1.36亿元、3.78亿元。

未经允许不得转载:探秘猎奇网 » 慧居科技港股首日平收 募1.88亿港元去年净利降18%

探秘猎奇网

探秘猎奇网 川崎h2为什么没人敢骑(川崎h2为什么这么多人喜欢)

川崎h2为什么没人敢骑(川崎h2为什么这么多人喜欢) 碳中和板块跌0.05% 曙光数创涨12%居首

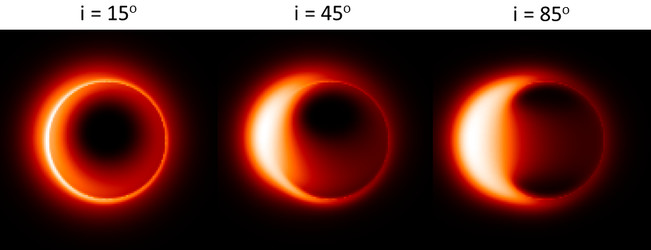

碳中和板块跌0.05% 曙光数创涨12%居首 人类史上首张黑洞照片(人类史上首张黑洞照片面世)

人类史上首张黑洞照片(人类史上首张黑洞照片面世) 怎么判断内分泌引起的痘痘(怎么判断内分泌失调)

怎么判断内分泌引起的痘痘(怎么判断内分泌失调) 高压锅炖猪蹄开大火还是小火(高压锅炖猪蹄多长时间最好)

高压锅炖猪蹄开大火还是小火(高压锅炖猪蹄多长时间最好) 江信聚福定期开放债券增聘基金经理马超然 静鹏离任

江信聚福定期开放债券增聘基金经理马超然 静鹏离任 几点抓知了是最佳时间(几月份抓知了是最佳时间)

几点抓知了是最佳时间(几月份抓知了是最佳时间) 现在长沙疫情情况不能去的地区(现在长沙疫情管控)

现在长沙疫情情况不能去的地区(现在长沙疫情管控)