北京7月12日讯上交所网站昨日披露对热景生物的监管工作函,涉及对象为上市公司,董事,中介机构及其相关人员。

热景生物于2019年9月30日在上交所科创板上市,发行数量为15,550,000股,发行价格为29.46元/股,保荐机构为中德证券有限责任公司,保荐代表人为缪兴旺、高立金,募集资金总额为45,810.30万元,募集资金净额为39,907.09万元,较原计划多11,124.90万元;公司2019年9月24日发布的招股书显示,公司拟募集资金28,782.19万元,用于年产1,200万人份体外诊断试剂、850台配套仪器生产基地及研发中心项目。

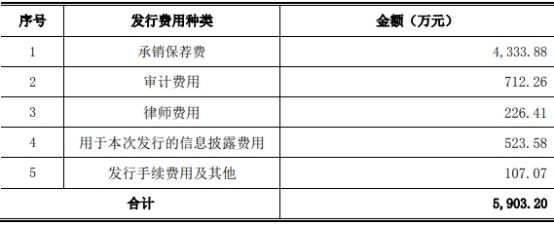

热景生物2019年首次公开发行新股的发行费用总计为5,903.20万元,其中,承销保荐费为4,333.88万元。

热景生物本次发行的战略配售对象仅由保荐机构相关子公司跟投组成,跟投机构为山证创新投资有限公司,无发行人高管核心员工专项资产管理计划及其他战略投资者安排。山证创新投资有限公司为保荐机构控股股东的全资子公司。山证创新投资有限公司的最终跟投数量为777,500股,跟投比例占首次公开发行股票数量的比例为5%。

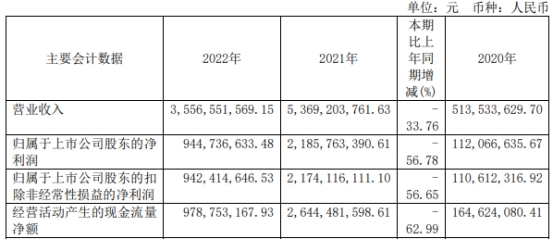

热景生物2022年营业收入为35.57亿元,同比下降33.76%;归属于上市公司股东的净利润为9.45亿元,同比下降56.78%;归属于上市公司股东的扣除非经常性损益的净利润为9.42亿元,同比下降56.65%;经营活动产生的现金流量净额为9.79亿元,同比减少62.99%。

热景生物于2023年4月22日发布2022年度业绩快报的更正公告,公司本次修正后的业绩快报与公司2023年2月28日披露的《北京热景生物技术股份有限公司2022年度业绩快报公告》主要财务数据存在差异,公司2022年度营业利润由133,283.48万元修正为109,085.33万元,修正后较上年同期变动幅度为-57.79%;公司2022年度利润总额由131,933.29万元修正为107,522.07万元,修正后较上年同期变动幅度为-58.35%;公司2022年度归属于母公司所有者的扣除非经常性损益的净利润由110,924.03万元修正为93,795.46万元,修正后较上年同期变动幅度为-56.86%。

造成以上差异的主要原因有:新冠相关产品存货减值计提不够充分,经与会计师沟通,基于公司2022年度业绩快报披露至今新冠产品的相关销售变动情况,对没有销售订单对应的新冠相关产品的存货全部计提存货减值;生产新冠相关产品的专用设备及使用权资产、装修等减值计提不够充分,经与会计师沟通,对能够区分为生产新冠相关产品的专用设备、使用权资产、装修等资产全部计提资产减值。

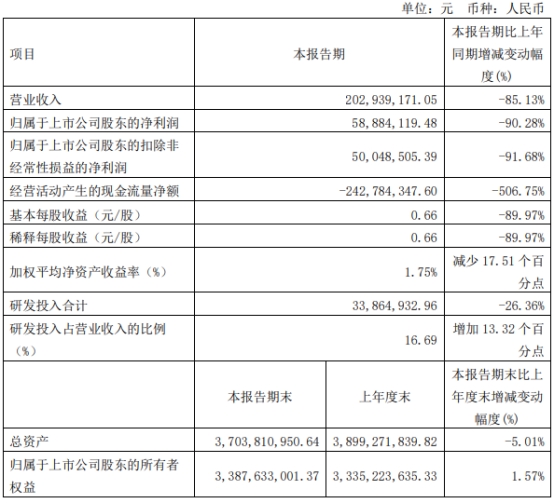

热景生物2023年第一季度营业收入为2.03亿元,同比变动-85.13%;归属于上市公司股东的净利润为5888.41万元,同比变动-90.28%;归属于上市公司股东的扣除非经常性损益的净利润为5004.85万元,同比变动-91.68%;经营活动产生的现金流量净额为-2.43亿元,同比变动-506.75%。

未经允许不得转载:探秘猎奇网 » 热景生物收监管工作函 5年前上市募4.6亿中德证券保荐

探秘猎奇网

探秘猎奇网 无限恐怖盒子理论:人类世界被操控(无限恐怖盒子理论:人类世界被操控)

无限恐怖盒子理论:人类世界被操控(无限恐怖盒子理论:人类世界被操控) 如果说宇宙确实是138亿年前产生的(宇宙138亿年怎么推算的)

如果说宇宙确实是138亿年前产生的(宇宙138亿年怎么推算的) 现采摘黑布林李子货源(四川李子采摘多少钱)

现采摘黑布林李子货源(四川李子采摘多少钱) 维生素a和e的食物(含维生素a最多的食物)

维生素a和e的食物(含维生素a最多的食物) 懒人面条怎么煮才好吃(懒人面条怎么煮才好吃呢)

懒人面条怎么煮才好吃(懒人面条怎么煮才好吃呢) 九星连珠时间表图片(九星连珠是什么时候)

九星连珠时间表图片(九星连珠是什么时候) 黄酒哪个牌子适合泡药材(黄酒泡什么药材最好)

黄酒哪个牌子适合泡药材(黄酒泡什么药材最好)