北京7月14日讯今日,青岛盘古智能制造股份有限公司在深交所创业板上市。该股开盘报51.00元,最高至58.88元,截至收盘报50.48元,涨幅32.98%,成交额12.49亿元,振幅26.42%,换手率68.41%,总市值75.01亿元。

盘古智能是一家主要从事集中润滑系统及其核心部件研发、生产与销售的国家级高新技术企业,致力于发展具有自主知识产权和核心竞争力的集中润滑系统,为国内外客户提供有竞争力的设备集中润滑系统整体解决方案。

截至上市公告书公告之日,公司控股股东、实际控制人为邵安仓、李玉兰夫妇。本次发行前,邵安仓、李玉兰夫妇合计持有公司7,493.16万股,占公司发行前总股本的67.24%。

盘古智能于2022年1月14日过会,深交所创业板上市委员会2022年第1次审议会议提出问询的主要问题:

1.报告期内,受益于下游风电行业“抢装潮”,发行人经营业绩大幅增长,“抢装潮”后经营业绩增速明显下降。请发行人结合风电行业发展趋势、风电集中润滑系统市场格局、竞争优劣势以及在手订单情况等,说明“抢装潮”结束对发行人经营业绩的不利影响及应对措施。请保荐人发表明确意见。

2.报告期内,发行人主要毛利来源于集中润滑系统产品,该类产品综合毛利率分别为58.66%、66.28%、69.95%、65.15%,保持较高水平。请发行人说明毛利率保持较高水平的合理性以及“抢装潮”后的变动趋势。请保荐人发表明确意见。3.2019年至2021年上半年,上海电气及其关联方为发行人排名前三的主要客户。2021年7月,上海电气因涉嫌信息披露违法违规被中国证监会立案调查。请发行人说明上述事件对发行人继续获取上海电气及其关联方订单以及相关应收账款回款的影响。请保荐人发表明确意见。

需进一步落实事项:

2021年7月,上海电气因涉嫌信息披露违法违规被中国证监会立案调查。请发行人在招股说明书中补充披露上述事件对发行人继续获取上海电气及其关联方订单以及相关应收账款回款的影响。请保荐人发表明确意见。

盘古智能本次公开发行股票37,150,000股,占发行后总股本的比例为25.00%,本次发行股份均为新股,公司股东不进行公开发售股份,发行价格为37.96元/股。公司本次发行的保荐机构为国金证券股份有限公司,保荐代表人为黎慧明、俞乐。

盘古智能本次发行募集资金总额为141,021.40万元,扣除发行费用后实际募集资金净额为128,770.06万元。公司最终募集资金净额比原计划多53,770.06万元。盘古智能2023年7月10日披露的招股说明书显示,公司拟募集资金75,000.00万元,用于盘古润滑·液压系统青岛智造中心二期扩产项目、盘古智能技术研发中心项目、补充流动资金。

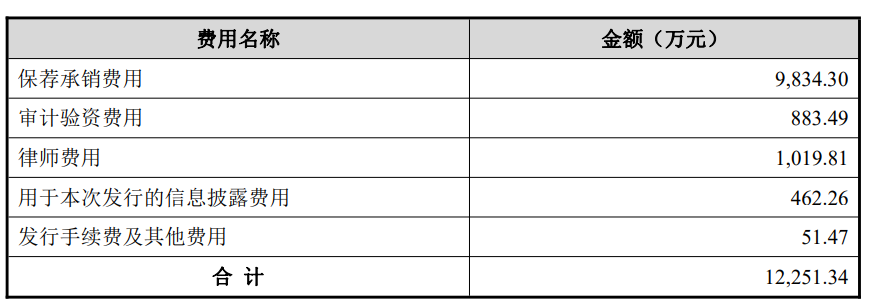

盘古智能本次发行费用总额为12,251.34万元,其中国金证券股份有限公司获得保荐承销费用9,834.30万元。

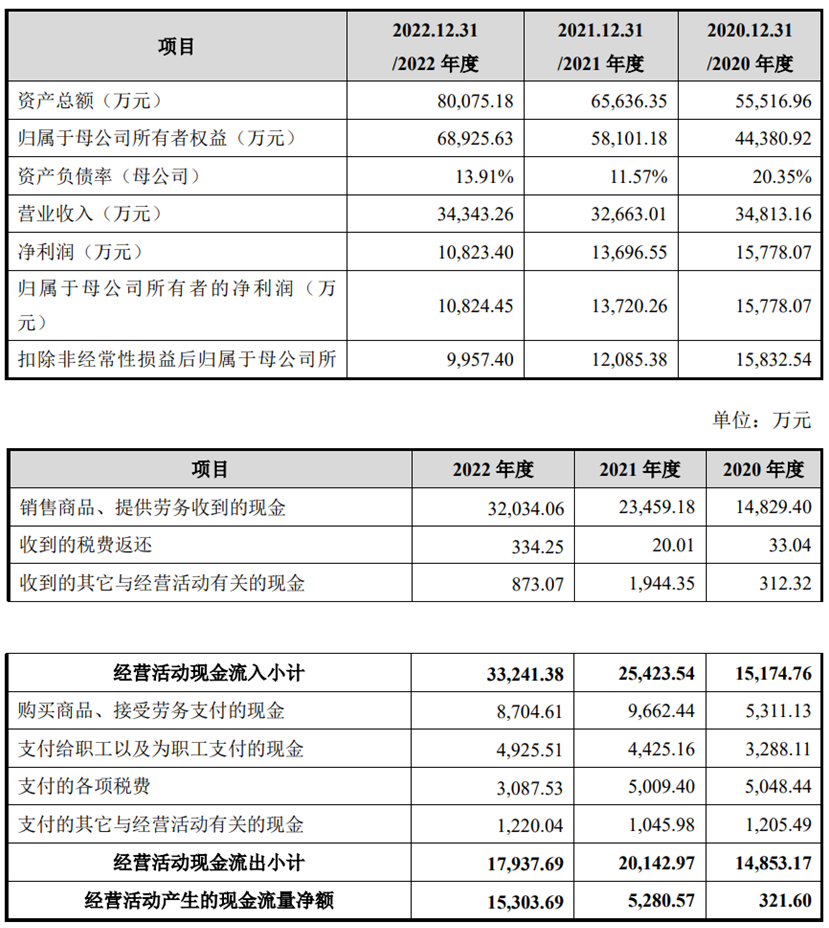

2020年至2022年,盘古智能的营业收入分别为34,813.16万元、32,663.01万元和34,343.26万元;净利润分别为15,778.07万元、13,696.55万元和10,823.40万元;归属于母公司所有者的净利润分别为15,778.07万元、13,720.26万元和10,824.45万元;扣除非经常性损益后归属于母公司所有者的净利润分别为15,832.54万元、12,085.38万元和9,957.40万元。

上述同期,公司销售商品、提供劳务收到的现金分别为14,829.40万元、23,459.18万元和32,034.06万元;经营活动产生的现金流量净额为321.60万元、5,280.57万元和15,303.69万元。

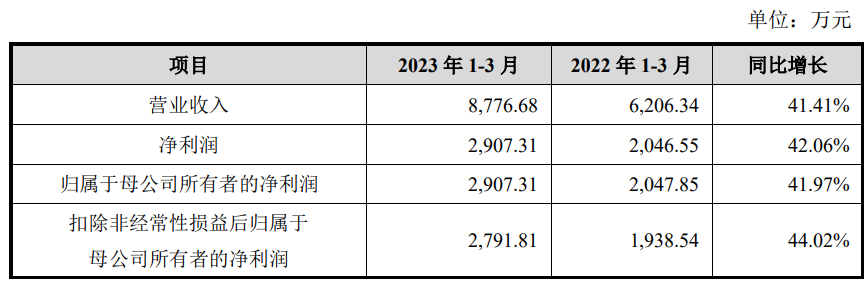

2023年1-3月,盘古智能实现营业收入8,776.68万元,同比增长41.41%;净利润2,907.31万元,同比增长42.06%;归属于母公司所有者的净利润2,907.31万元,同比增长41.97%;扣除非经常性损益后归属于母公司所有者的净利润2,791.81万元,同比增长44.02%。

2023年1-6月,公司营业收入预计17,776.68万元至20,776.68万元,同比增长33.48%至56.00%;归属于母公司所有者的净利润5,356.81万元至6,331.81万元,同比增长21.92%至44.11%;扣除非经常损益后归属于母公司所有者的净利润5,241.30万元至6,216.30万元,同比增27.49%至51.20%。

未经允许不得转载:探秘猎奇网 » 盘古智能上市超募5.4亿元首日涨33% 净利连降2年

探秘猎奇网

探秘猎奇网 女朋友烦躁心情不好怎么哄她开心(范丞丞承认女朋友)

女朋友烦躁心情不好怎么哄她开心(范丞丞承认女朋友) 锦江航运分拆上市拟募30亿元 业绩连升存周期性风险

锦江航运分拆上市拟募30亿元 业绩连升存周期性风险 早餐吃的东西单一的危害(早餐还没吃东西可以吃苹果吗)

早餐吃的东西单一的危害(早餐还没吃东西可以吃苹果吗) 如何自己在家做甜品小吃(在家怎么做甜品小吃)

如何自己在家做甜品小吃(在家怎么做甜品小吃) 宇宙中最大的恒星:我们认知的巨无霸(宇宙中最大质量恒星的生命历程)

宇宙中最大的恒星:我们认知的巨无霸(宇宙中最大质量恒星的生命历程) 什么是星云(什么是星云星云)

什么是星云(什么是星云星云) 白萝卜煮水煮多久(白萝卜煮水喝有什么功效和作用)

白萝卜煮水煮多久(白萝卜煮水喝有什么功效和作用) 申万菱信基金范磊离任4只基金

申万菱信基金范磊离任4只基金